Aufgrund der sich eröffnenden Chancen für die Institute, wird der Auslagerung von Aktivitäten und Prozessen in der Finanzbranche eine stetig zunehmende Bedeutung zugerechnet. Die Wettbewerbsfähigkeit kann deutlich gesteigert und nachhaltig sichergestellt werden. Um die Chancen tatsächlich nutzen zu können, ist es jedoch unerlässlich, die extern erbrachten Dienstleistungen mittels eines adäquaten Third Party Risk Managements zu steuern.

Produktblatt als PDF herunterladen

Risken & aufsichtsrechtliche Anforderungen

Kredit- und Finanzdienstleistungsinstitute werden im Zuge einer Auslagerung mit vielseitigen und zum Teil sehr komplexen Risiken konfrontiert, bspw. der Abhängigkeit von einem Dienstleister sowie dem Verlust von Steuerungs- und Kontrollmöglichkeiten oder internem Know-how. Mangels einer angemessenen Steuerung steigen die Kosten einer Auslagerung im Nachhinein oftmals unerwartet und in einem erheblichen Ausmaß, wodurch das Vorhaben letztendlich in keinem wirtschaftlichen Verhältnis steht bzw. die ursprüngliche Zielsetzung weit verfehlt wird.

Zudem unterliegen Kredit- und Finanzdienstleistungsinstitute stetig steigenden und komplexen regulatorischen Anforderungen.

Zentrales Third Party Risk Management

Ein (ggf. konzernweit geltendes und zentral gesteuertes) Third Party Risk Management unterstützt Sie dabei, den bestehenden Risiken und Anforderungen gerecht zu werden und den Erfolg eines Auslagerungsvorhabens sicherzustellen.

Es gewährleistet die vollständige und effektive Koordination sowie die Überwachung aller Auslagerungen.

Auf diese Weise wird es Ihrem Institut ermöglicht, sich primär auf seine Kernkompetenzen zu konzentrieren und die Wettbewerbsfähigkeit am Markt nachhaltig zu verbessern oder zu festigen – ohne den potenziellen Risiken des Auslagerungsvorhabens schutzlos ausgeliefert zu sein.

Zum Themenbereich Third Party Risk Management

HiSolutions Best Practice

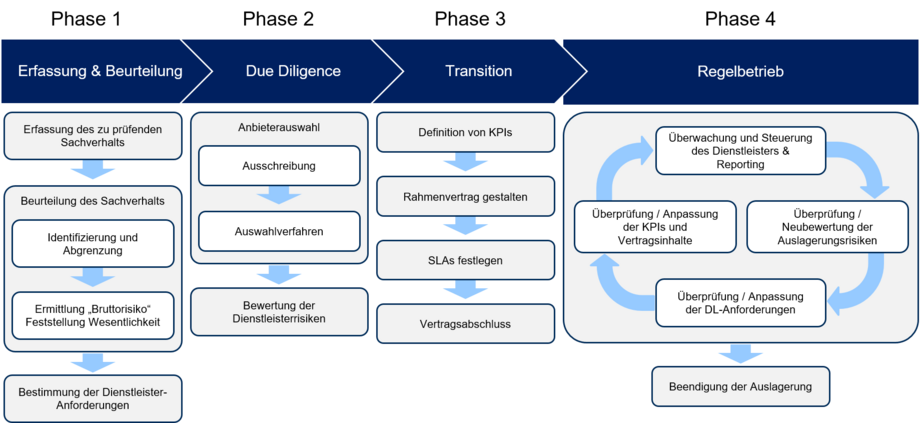

Durch das Best Practice Vorgehen von HiSolutions wird gewährleistet, dass – mittels einer effektiven und wirtschaftlichen Vorgehensweise – vielfältigen Risiken in allen Phasen des Auslagerungsprozesses strukturiert und effizient entgegengewirkt werden kann.

Auslagerungen werden bereits in der Planungsphase identifiziert und hinsichtlich potenzieller Risiken analysiert, wodurch eine fundierte Make-or-Buy Entscheidung getroffen und zielgerichtete Dienstleisteranforderungen abgeleitet werden können. Auf Basis der risikobasierten Anforderungen ist es möglich, adäquate Vertragsgrundlagen zu schaffen und Steuerungs- sowie Überprüfungsmaßnahmen für die gesamte Betriebsphase bis hin zur Beendigung der Vertragsbeziehung zu definieren.

Das Vorgehensmodell basiert auf den aktuell geltenden aufsichtsrechtlichen Vorgaben (KWG/MaRisk/EBA-Guidelines), einschlägigen Standards (BSI-Grundschutz, ISO 37500) sowie langjähriger Praxiserfahrung.

Bereits vielfach effektiv in der Praxis umgesetzt, wurde das Modell über Jahre kontinuierlich weiterentwickelt und in zahlreichen Projekten an individuelle Bedürfnisse und Rahmenbedingungen unterschiedlicher Institute angepasst.

Schnittstellen

Das Third Party Risk Management ist nicht als isolierte Thematik einer einzelnen Organisationseinheit zu betrachten, sondern vielmehr als ein zentrales, interdisziplinäres Steuerungssystem anzusehen.

Schnittstellen finden sich insbesondere im Rahmen einer ganzheitlichen Sicherheitsstrategie („Corporate Security Management“) zu weiteren Sicherheitsthemen wie z. B.

- Risikomanagement: Identifizierung, Bewertung und Steuerung von Auslagerungs- sowie Dienstleisterrisiken entsprechend der bereits etablierten Methoden des Risikomanagements.

- Informationssicherheit: Sicherstellung des Schutzbedarfes für die Schutzziele betroffener Informationen – auch wenn dies durch Dritte erfolgen muss.

- Business Continuity Management: Sicherstellung der kontinuierlichen Leistungserbringung innerhalb der geforderten Wiederanlaufzeit unter Einbeziehung von Dritten.